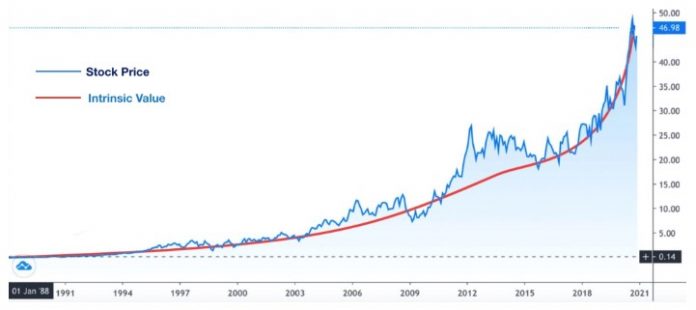

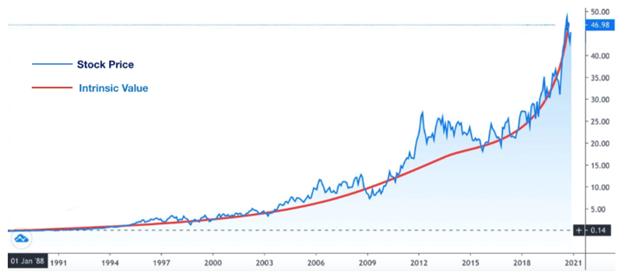

(The “Intrinsic Value” Growth vs Your Required Rate of Return)

ในแง่ของการลงทุนของคุณนั้นการเติบโตปีต่อปีของ “มูลค่าที่แท้จริง” (intrinsic value)

ของธุรกิจจะ “ไม่” เท่ากับอัตราการเติบโตของกำไรของธุรกิจ (หรือที่เหมาะสมกว่าคือการเติบโตของ กระแสเงินสด)…การเติบโตของมูลค่าที่แท้จริงนี้จะเท่ากับอัตราการคิดลด(discount rate) ของ “คุณ” เอง

หลังจากที่ได้พูดคุยกับเพื่อนสมาชิกในเพจเราในช่วงสองสามวันที่ผ่านมา มันค่อนข้างชัดเจนแล้วว่าพวกเค้ายังสับสนอยู่เกี่ยวกับ

1.อะไรคือมูลค่าที่แท้จริง หรือ intrinsic value ของธุรกิจ?

2.มูลค่าที่แท้จริงนี้จะเติบโตปีต่อปีได้อย่างไร?

3.มูลค่าที่แท้จริงมีความสัมพันธ์กับราคาที่เราจ่ายเพื่อซื้อหุ้นอย่างไร?

4.ผลตอบแทนที่เราคาดหวัง (expected investment return) มีความสัมพันธ์กับสามข้อข้างบนอย่างไร?

ผมจะลองอธิบายแนวคิดเหล่านี้โดยใช้คำถามที่เพื่อนคนหนึ่งตั้งถามในเพจ Investment Group ของพวกเรา (Investment Forum by Moneywisesmart)ในวันก่อน

“สมมติว่าธุรกิจนั้นซื้อขายกันที่ราคา $100 โดยมีมูลค่าที่แท้จริงอยู่ที่ $80 ธุรกิจถูกคาดหวังว่าจะโต (ในแง่ของกำไร)ด้วยอัตราการเติบโตทบต้น (CAGR) ที่ 30% ในอนาคตอันใกล้ และสมมติให้ต้นทุนค่าเสียโอกาส (opportunity cost of capital) เป็น 24%”

ข้อมูลแรกที่ผมจะใช้คือ มูลค่าที่แท้จริงของธุรกิจ (intrinsic value of a business) ซึ่งมีค่าเท่ากับ $80 ในขณะที่ต้นทุนค่าเสียโอกาสของผมเป็น 24%

นิยามของ มูลค่าที่แท้จริงของกิจการ (intrinsic value of a business) คือ มูลค่าในปัจจุบันของผลรวมของกระแสเงินสดทั้งหมดในอนาคตของธุรกิจ

ที่นี้ การที่จะคำนวณหามูลค่าในปัจจุบันนั้น นาย ก. อาจให้อัตราคิดลดที่แตกต่างไปจาก นาย ข. ที่อาจใช้อัตราที่แตกต่างไปจากที่ นาง ค. ใช้ ทั้งหมดนี้ขึ้นอยู่กับ “อัตราผลตอบแทนที่ต้องการ” (Required Rate of Return) ซึ่งขึ้นอยู่กับ ต้นทุนค่าเสียโอกาสของคนแต่ละคน (พวกคุณบางคนอาจยังสับสน… “Warren Buffett ใช้อัตราผลตอบแทน 10 ปีของพันธบัตร รัฐบาลในการคำนวณมูลค่าในปัจจุบัน”… จำไว้ว่า Buffett ไม่ได้จ่ายเงินซื้อหุ้นเป็น “มูลค่าในปัจจุบัน” ที่ได้จากการคำนวณด้วยอัตราคิดลดที่ได้มาจากพันธบัตร 10 ปีของรัฐบาล แต่ Buffett จ่ายในราคาที่น้อยกว่านั้นมาก…อย่าเพิ่งไปไหนนะครับ ผมจะค่อยๆอธิบายให้เข้าใจ)

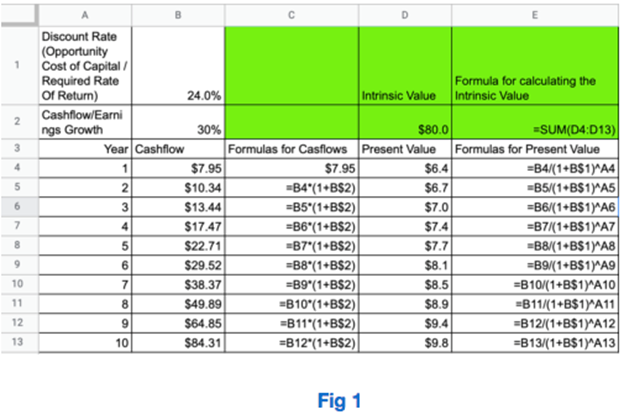

สมมติว่าธุรกิจสร้างกระแสเงินสดดังที่แสดงใน column B ในรูปที่ 1 ดังนั้นกระแสเงินสดจะเติบโตที่ 30% ต่อปี ถ้าใช้ต้นทุนเงินทุน (cost of capital)(ต้นทุนค่าเสียโอกาสของคุณ)ที่ 24% มาใช้ในการคิดลดกระแสเงินสดทั้งหมดในอนาคตมาเป็นค่าปัจจุบัน(ที่ปีที่ 0)… จากนั้นรวมมูลค่าที่ได้ในปัจจุบันทั้งหมดจะได้ออกมาเป็นมูลค่าที่แท้จริงของธุรกิจ…ซึ่งคิดออกมาได้เป็น $80 นั่นเอง เพื่อที่จะอธิบายให้เข้าใจได้ง่ายขึ้น ผมได้สมมติให้อัตราการเติบโตค่อนข้างสูงที่ 30% ต่อปีในอีกสิบปีข้างหน้า และกิจการปิดตัวลงหลังจากนั้น ในความเป็นจริงแล้วธุรกิจนั้นๆน่าจะยังคงอยู่ได้ต่อไป แต่อัตราการเติบโตมักจะลดลงหลังจากนั้น…และถ้าอัตราคิดลดของคุณยิ่งสูงมากเท่าไหร่ ผลกระทบของกระแสเงินสดในอนาคตอันไกล (มากกว่า 10 ปี) ต่อมูลค่าที่แท้จริงจากการคำนวณของคุณยิ่งน้อยลงเท่านั้น…ดังนั้นคุณจึงสามารถที่จะไม่ต้องสนใจมันได้ในการคำนวณที่จะแสดงนี้

นอกจากนี้เพื่อให้ทำความเข้าใจได้ง่ายขึ้นให้ถือว่าธุรกิจนี้เป็นธุรกิจที่ต้องใช้เงินลงทุนต่ำ (capital-light business) และให้ถือว่าเงินกำไรทั้งหมดสามารถถูกเปลี่ยนเป็นกระแสเงินสดอิสระได้ (free cashflows) และไม่มีการสูญเสียกำไรไปใช้ในเงินทุนเวียน (working capital changes) หรือ ใช้ในการลงทุนในเพื่อให้กิจการโต (growth capex) ที่มากไปกว่าค่าเสื่อมราคา (depreciation amount)… ดังนั้นผมจะใช้คำว่า “กำไร” และ “กระแสเงินสด” แทนกันได้ในบทความนี้

ที่ต้องรู้อีกเรื่องคือ…การที่ต้นทุนค่าเสียโอกาสของคุณเป็น 24% นั่นหมายความว่าคุณมีทางเลือกที่จะลงทุนอีกอย่าง(แทนที่จะลงทุนในบริษัทนี้) ที่ให้ผลตอบแทน 24%…ดังนั้นจึงไม่มีเหตุผลอะไรที่คุณจะลงทุนในอะไรก็ตามที่คาดหวังผลตอบแทนที่น้อยกว่า 24%…ดังนั้นอัตราผลตอบแทนขั้นต่ำที่คุณต้องการจึงเป็น 24% (required rate of return) นั่นหมายความว่าไม่เกี่ยวเลยว่าอัตราการเติบโตต่อปีของกระแสเงินสดของธุรกิจจะเป็นเท่าไหร่ เพราะคุณใช้ 24% เป็นอัตราคิดลดในการคำนวณหามูลค่าที่เหมาะสมของคุณ (fair value) ดังนั้นมูลค่าจากการลงทุนในธุรกิจของคุณ (ถ้าคุณเข้าซื้อที่ราคาที่เท่ากับมูลค่าที่เหมาะสมที่ $80) จะเติบโตขึ้นเป็น $80*(1.24) หลังจากผ่านไปหนึ่งปี และเป็น $80*(1.24)2 หลังผ่านไปสองปี ซึ่งมันไม่ได้แตกต่างไปจากการฝากบัญชีธนาคารหรือพัธบัตรที่ไม่ระบุดอกเบี้ย (zero coupon bond คือ พันธบัตรที่ไม่มีการจ่ายดอกเบี้ยเป็นงวดๆแต่เอาดอกเบี้ยมาทบต้น และจะจ่ายรวมครั้งเดียว ณ วันที่ครบกำหนดอายุ)ที่มีมูลค่าเริ่มต้นที่ $80 และเติบโตหลังจากผ่านไปหนึ่งปีเป็น $80*(1+24%) และหลังผ่านไปสองปีเป็น $80*(1+24%)2

อัตราการเติบโตของกระแสเงินสดที่ 30% ได้ถูกคิดรวมเ ข้าในการคำนวณมูลค่าที่แท้จริงที่ $80 แล้ว เพราะคุณได้ใช้ อัตราการเติบโตนั้นในการคำนวณการเติบโตของกระแสเงินสดในอนาคต แล้วนำมาคิดลดในการหามูลค่าที่แท้จริง … ดังนั้นการลงทุนของคุณจะไม่ได้โตที่อัตรา 30% ต่อปี แม้ว่าธุรกิจนั้นจะโต 30%… การที่เข้าซื้อธุรกิจนั้นด้วยราคา $80 นั้น จะทำให้มูลค่าที่แท้จริง (intrinsic value) เติบโตด้วยอัตราโตทบต้นที่ 24% เท่านั้น ถ้าธุรกิจนั้นโตตามสมมติฐานของคุณ

ผมได้ให้ Google sheet ในลิ้งค์สำหรับคนที่อยากจะลองคำนวณดูด้วยตัวเอง เพื่อจะได้เข้าใจมากขึ้น

https://docs.google.com/spreadsheets/d/1a9Fs9DU7DbyOceqCWecZvcrWNOaMFh_d9f2rrFaiYow/edit?usp=sharing

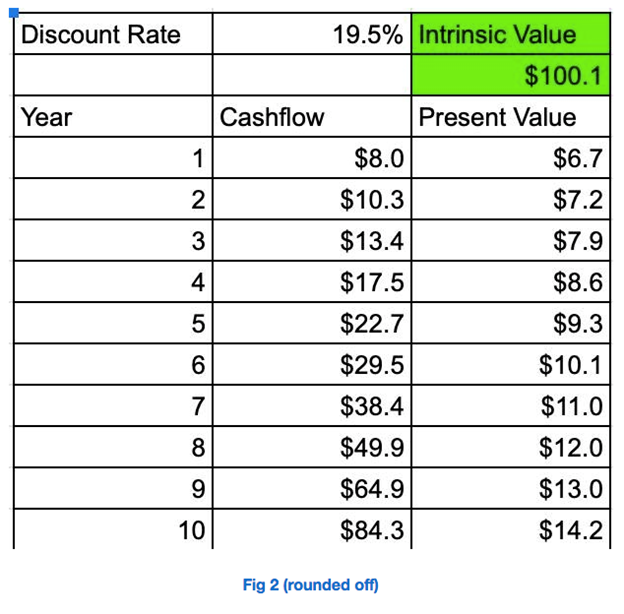

แล้วจะเกิดอะไรขึ้นถ้าคุณเข้าซื้อที่ราคาซื้อขายปัจจุบันที่ราคา $100?

ถ้าคุณซื้อธุรกิจนั้นๆที่ราคาปัจจุบันคือ $100 จะทำให้ผลตอบแทนที่คุณคาดหวัง (expected rate of return) กลายเป็น 19.5% (แทนที่จะเป็น 24%)… ง่ายๆเลยเป็นเพราะว่าถ้าคุณคิดลดกระแสเงินสดในอนาคตทั้งหมดของกิจการนั้นด้วยอัตราที่ 19.5% คุณจะคำนวณค่ามูลค่าในปัจจุบันได้ประมาณ $100 ซึ่งเท่ากับราคาที่หุ้นซื้อขายกันในปัจจุบัน

แล้วคุณต้องทำอย่างไรเพื่อที่จะให้การลงทุนของคุณมีอัตราผลตอบแทนเท่ากับอัตราการเติบโตของธุรกิจล่ะ?

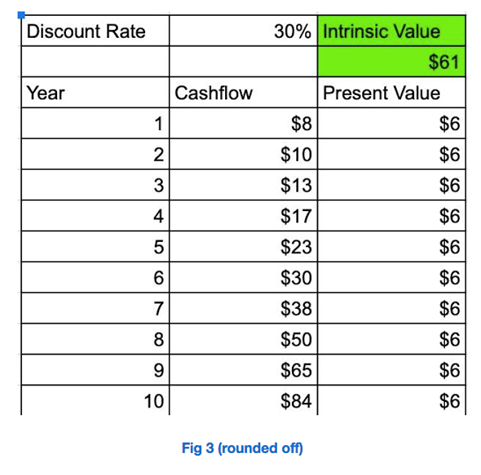

เพื่อที่จะให้ได้ผลตอบแทนที่คาดหวังที่ 30% (ในอัตราเดียวกับอัตราการเติบโตต่อปีของกระแสเงินสดและกำไร) คุณต้องลองคำนวณดูว่ามูลค่าที่เหมาะสมจะเป็นเท่าไหร่ถ้าคุณใช้อัตราผลตอบแทนที่ต้องการ (required rate of return หรือ discount rate) เป็น 30% เพื่อที่จะคิดลดกระแสเงินสดในอนาคต…และจากการคำนวณจะได้เป็น $61 (รูปที่ 3)

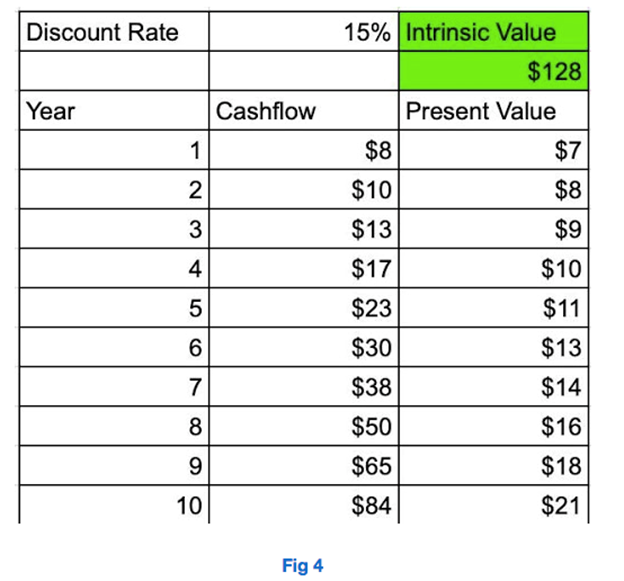

ทีนี้ถ้าใครก็ตามคิดว่าเขาสามารถที่จะจ่ายเงินซื้อที่ราคาเท่าไหร่ก็ได้และยังหวังจะได้ประโยชน์จากธุรกิจที่โต 30% ต่อปี พวกเค้าก็คงกำลังหลอกตัวเองอยู่ สมมติว่าคุณจ่ายเงินซื้อหุ้นนั้นที่ $128 และคุณได้อัตราผลตอบแทนที่คาดหวังที่ 15% (ดังรูปที่ 4)… และสมมติให้ปัจจัยอื่นๆคงที่ ผลตอบแทนระยะยาวของคุณก็ยังคงเป็น 15%…ตราบเท่าที่ (อัตราการเติบโตจริงๆของธุรกิจนั้นๆ) เท่ากับ (สมมติฐานของคุณที่ใช้ในการคำนวณมูลค่าที่แท้จริง)… แม้ว่าคุณจะหวังให้ธุรกิจนั้นๆทำอะไรที่พิเศษมากๆอย่างการ “สร้างคอนโดที่อยู่อาศัยในดาวอังคาร” มูลค่าของเงินลงทุนของคุณก็ยังจะโตเท่ากับอัตราคิดลดของคุณอยู่ดี

อย่าลืมว่าในที่นี้เราไม่ได้พูดถึงราคาหุ้น…เรากำลังพูดถึงมูลค่าของธุรกิจ

ดังนั้นแม้ว่าการที่ราคาหุ้นพุ่งสูงขึ้นในระยะสั้นเป็นเรื่องที่น่าตื่นเต้นและทำให้เราเริ่มที่จะตั้งสมมติฐานที่บ้าคลั่งต่างๆนานาเกี่ยวกับ “การที่ธุรกิจจะเติบโต”… แต่ในระยะยาวแล้วนั้นไม่มีใครสามารถหนีไปจากการคำนวณง่ายๆของหลักการเติบโตแบบทบต้น (compounding) ที่เกี่ยวข้องกับหลัก “มูลค่าของเงินตามเวลา” (Time Value of Money) ได้

แล้วมูลค่าที่แท้จริง (intrinsic value) สามารถที่จะเติบโตได้มากกว่าอัตราคิดลด (discount rate)ได้หรือไม่

แน่นอนมันโตมากกว่านั้นได้ ในตัวอย่างที่ยกข้างต้นนั้น มูลค่าที่แท้จริงของธุรกิจ (ที่มีต้นทุนเงินทุน (cost of capital) เท่ากับ $24) จะโตได้เร็วว่า 24%ต่อปี ได้ต่อเมื่ออัตราการเติบโตที่แท้จริงของกำไร หรือ กระแสเงินสดสูงกว่า 30% ที่เป็นอัตราที่ได้ถูกนำมาใช้ในการคำนวณหามูลค่าที่แท้จริง…ที่ได้มาจาก This can arise from improvements which are not already discounted. ยกตัวอย่าง เช่น อัตราการเติบโตของรายได้ที่สูงขึ้น, อัตรากำไรจากการดำเนินงาน (operating margin)ที่เพิ่มขึ้น, การที่มี ROIIC(return on incremental invested capital) สูงขึ้น, การจัดการเงินทุนหมุนเวียนที่ดีขึ้น และอื่นๆ ที่จะนำไปสู่อัตราการเติบโตของกระแสเงินสดที่สูงกว่า 30% อย่างไรก็ตามการคิดอย่างนี้ก็มีด้านตรงข้ามของมัน…ถ้าคุณตั้งสมมติฐานว่าการเติบโตของธุรกิจเป็น 30% และใช้ค่านั้นในการคำนวณหามูลค่าที่แท้จริง แต่ถ้าอัตราการเติบโตจริงๆดันน้อยกว่า 30% การเติบโตในมูลค่าการลงทุนของคุณที่เข้าซื้อที่ $80 ก็จะต่ำกว่า 24% มากเช่นกัน

หนึ่งในเพื่อนสมาชิกของเพจเราถามว่า:

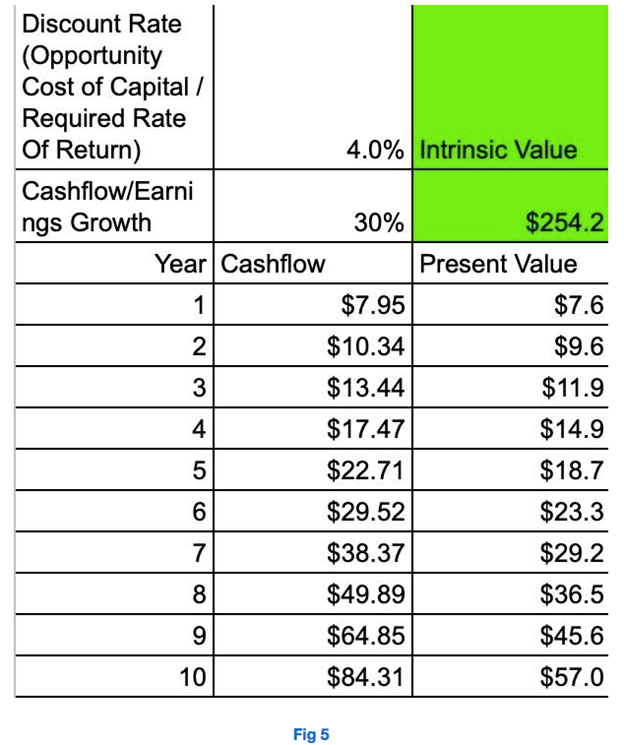

หลายคนใช้ อัตราผลตอบแทนที่ปราศจากความเสี่ยง (risk free rate) (เช่น Singapore Central Provident Fund ที่ให้ผลตอบแทนที่ 4%) มาเป็นอัตราคิดลด นั่นจะหมายความว่าถ้าคุณซื้อธุรกิจนั้นที่มูลค่าที่แท้จริงของมันคำนวณจาก อัตราผลตอบแทนที่ปราศจากความเสี่ยงนั้น ในทางทฤษฏีการลงทุนของคุณก็จะให้ อัตราผลตอบแทนที่ปราศจากความเสี่ยงที่ 4% ใช่มั้ย?

คำตอบของผมคือ:

ใช่นั่นคือสิ่งที่เกิดขึ้น และก็ไม่มีอะไรที่ผิดเลยที่จะใช้อัตราคิดลด 4% นั้น ถ้าคนๆนั้นคิดว่าค่านั้นคือต้นทุนค่าเสียโอกาสของเค้า…แล้วเค้าก็มีเหตุผลที่สมควรแล้วที่จะจ่ายเงินซื้อธุรกิจในตัวอย่างที่ $254… และให้ผลตอบแทนที่เค้าต้องการที่ 4% (รูปที่ 5)

แน่นอนว่าถ้าลองมองในอีกแง่มุมหนึ่งแล้วนั้น…ถ้า อัตราผลตอบแทนที่ปราศจากความเสี่ยงเป็น 4% แล้ว มูลค่าที่แท้จริงที่จะคำนวณได้จะเป็น $254…แต่เราก็จะได้ผลตอบแทนที่ 4% อยู่แล้วจาก Singapore Central Provident Fund แล้วทำไมเราจะไปลงทุนเพื่อผลตอบแทนที่ 4% จากธุรกิจนั้นๆล่ะ?… สำหรับผมคงไม่มีความสุขที่จะได้อะไรที่น้อยกว่า 24% ดังนั้นผมจะขอจ่ายแค่ที่ราคา $80…หรืออย่างน้อย…ผมจะไม่ต้องการที่จะจ่ายอะไรที่ให้ผลตอบแทนน้อยกว่า 15% ผมจึงจะจ่ายมากที่สุดไม่เกิน $128 ทั้งหมดนี้มันขึ้นอยู่กับว่าอัตราผลตอบแทนที่คุณต้องการเป็นเท่าไหร่

หวังว่าบทความนี้ช่วยให้คุณเข้าใจความสัมพันธ์ระหว่างการคำนวณมูลค่าที่แท้จริงและอัตราผลตอบแทนที่คุณได้รับจริงๆ

ถ้าคุณอยากได้ยินบทความของผมและทำความเข้าใจเกี่ยวกับแนวคิดของ Time Value of Money สนับสนุนพวกเราได้ในคอร์สสอนการใช้ option เพื่อการลงทุน และหลักการลงทุนพื้นฐานได้ที่ (https://learn.moneywisesmart.com/p/option-series/) (https://learn.moneywisesmart.com/p/investing-fundamentals-financial-statement-analysis-valuation/)

และนี่เป็นเหตุผลที่จะทำให้คุณเข้าใจปัญหาคล้ายกับในบทความนี้โดยใช้หลักการที่เรียกว่า first principles

Credit: คุณหมอ Sikawat Mick แพทย์ Neurologist ผู้เชี่ยวชาญด้าน epilepsy, sleep medicine ประเทศอเมริกา มาช่วยแปลบทความเพื่อนชาวสิงคโปร์-มาเลเซียของแอด ที่ชื่นชอบ ดร.นิเวศน์ฯ เหมือนกันมาฝากค่ะ บทความต้นฉบับ: https://moneywisesmart.com/the-intrinsic-value-growth-of-a-business-vs-your-required-rate-of-return